1. Ecobonus 65-50% (e tende da sole)

I benefici fiscali per le opere di risanamento energetico degli edifici esistenti sono stati istituiti con la Legge 27 dicembre 2006, n. 296 (Finanziaria 2007) e sempre prorogati negli anni successivi. La Legge di bilancio 2024 (approvata a fine 2023), con la finalità di stimolare gli interventi volti al contenimento dei consumi energetici, ha prorogato senza modifiche i benefici fiscali fino al 31 dicembre 2024, sia per gli interventi sulle singole unità immobiliari sia per gli interventi eseguiti sulle parti comuni dei condomìni, confermando le schermature solari e le chiusure oscuranti tra gli interventi ammessi alla detrazione.

Ovviamente la detrazione non è cumulabile con altre agevolazioni fiscali previste per i medesimi interventi: se gli interventi realizzati rientrassero sia nelle agevolazioni previste per il risparmio energetico sia in quelle previste per le ristrutturazioni edilizie (Bonus casa), il contribuente, per le medesime spese, potrà fruire soltanto di uno dei due benefici.

Le schermature solari (come le tende da sole, le pergotende, le pergole bioclimatiche e alcune speciali zanzariere presenti nel catalogo di Pronema) sono state individuate come soluzione efficace per limitare il surriscaldamento degli ambienti. L’agevolazione fiscale riconosce quindi il fondamentale contributo che questi dispositivi tecnologici offrono al risparmio energetico estivo dei nostri edifici, contenendone la temperatura interna ed evitando il surriscaldamento dei locali. Vai alla pagina di approfondimento sulla detraibilità delle schermature solari.

L’agevolazione consiste nel riconoscimento di una detrazione dalle imposte sui redditi (Irpef e Ires) pari al 50% delle spese congrue sostenute per migliorare la prestazione energetica degli edifici.

In alcuni casi - come per le opere di isolamento termico, per la sostituzione di impianti di climatizzazione invernale dotati di sistemi di termoregolazione evoluti o per l’installazione di pannelli solari dedicati alla produzione di acqua calda sanitaria - l’aliquota di detrazione fiscale si attesta invece al 65%. Possono essere detratti sia i costi sostenuti per le opere edili correlate agli interventi, sia per le prestazioni professionali eventualmente necessarie. La detrazione è obbligatoriamente da ripartire in dieci rate annuali di pari importo.

Possono usufruire della detrazione tutti i contribuenti residenti e non residenti, anche se titolari di reddito d’impresa, che possiedono, a qualsiasi titolo, l’immobile oggetto di intervento. In particolare, sono ammessi all’agevolazione: le persone fisiche; gli artigiani; i professionisti; le società di persone; le società di capitali; gli enti pubblici e privati che non svolgono attività commerciale.

Tra le persone fisiche possono fruire dell’agevolazione i titolari di un qualsiasi diritto reale sull’immobile, i condòmini (per gli interventi sulle parti comuni), gli inquilini, coloro che hanno l’immobile in comodato, i familiari conviventi con il possessore o il detentore dell’immobile oggetto dell’intervento (coniuge, componente dell’unione civile, parenti entro il terzo grado e affini entro il secondo grado).

I titolari di reddito d’impresa possono fruire della detrazione solo con riferimento ai fabbricati strumentali utilizzati nell’esercizio della propria attività. Si ha diritto all’agevolazione anche quando il contribuente finanzia la realizzazione dell’intervento mediante un contratto di leasing.

In ogni caso la detrazione spetta al soggetto che ha effettivamente sostenuto la spesa.

Un edificio, di qualunque categoria catastale sia (residenza, ufficio, attività commerciale, albergo, industria, laboratorio, ecc.), per fruire di questa tipologia di detrazione dev’essere esistente e in regola con il pagamento di eventuali tributi, oltre a essere già dotato di impianto di riscaldamento (requisito non richiesto in caso di installazione di schermature solari o di pannelli solari per la produzione di acqua calda).

Si sottolinea che nella definizione di impianto termico (art. 3, D.lgs. 48/2020) rientrano anche le stufe a legna o a pellet di tipo fisso, i camini e i termo camini.

La richiesta di detrazione dev’essere inviata telematicamente tramite il portale dell’ENEA (relativo all’anno nel quale i lavori sono terminati) entro 90 giorni dalla fine dei lavori (collaudo, dichiarazione di conformità, dichiarazione del direttore dei lavori, ecc.), indipendentemente dalla data di effettuazione dei pagamenti. Per fruire dell’agevolazione fiscale non è necessario effettuare alcuna comunicazione preventiva. Inoltre, dal 2014, è stato soppresso l’obbligo di inviare una comunicazione all’Agenzia delle Entrate, qualora i lavori proseguano oltre il periodo di imposta.

La detrazione, inserita nella dichiarazione dei redditi (fino al raggiungimento della capienza fiscale del contribuente), non può superare il limite massimo previsto, che varia da 30mila a 100mila euro (inclusa IVA e per ogni unità immobiliare), a seconda del tipo di intervento eseguito, tenendo conto di eventuali lavori precedentemente effettuati e appartenenti alla medesima categoria sui quali il beneficiario abbia già optato per il godimento dell’agevolazione fiscale.

L’ammontare complessivo della detrazione è da suddividere tra tutti i soggetti che hanno sostenuta la spesa e che ne hanno diritto. Per gli interventi condominiali l’ammontare massimo di detrazione è riferito a ciascuna delle unità immobiliari che compone l’edificio.

Va notato che per le detrazioni sul risparmio energetico, diversamente da quelle per gli interventi di recupero del patrimonio edilizio (Bonus Casa), è previsto un limite di importo detraibile, variabile in funzione dell’intervento agevolato, e non un limite di spesa ammissibile.

Fino a tutto il 2024 sono confermate le detrazioni fiscali previste negli anni precedenti, incluso il Bonus tende da sole che prevede la detrazione del 50% delle spese sostenute per la fornitura e la posa dei sistemi di schermatura solare e delle chiusure oscuranti.

Si rammenta che il Decreto Blocca Cessioni (DL 11/2023), per tutti gli interventi iniziati dopo il 17 febbraio 2023 che hanno diritto agli incentivi fiscali dedicati agli immobili (Ecobonus, Bonus Casa e Superbonus), ha interrotto la possibilità per il contribuente di utilizzare il credito maturato tramite la cessione verso gli istituti bancari e/o mediante lo sconto in fattura. Secondo la Legge n. 38 del 12.04.2023, di conversione del Decreto stesso, il credito maturato a fronte del sostenimento di tutte le spese congrue, può essere detratto direttamente dal versamento delle imposte dovute, fino al raggiungimento della capacità fiscale del contribuente.

La Finanziaria conferma l’opportunità dedicata alla riqualificazione dei condomìni. Il provvedimento concede la facoltà di detrarre fino al 75% delle spese sostenute per interventi di efficienza energetica realizzati sulle parti comuni degli edifici condominiali o che interessino tutte le unità che li compongono. La detrazione, da suddividere in 10 rate annuali, spetta fino a un massimo di 40.000 euro moltiplicato per il numero delle unità immobiliari che compongono lo stabile.

Il bonus, utilizzabile fino al 31 dicembre 2024, è proporzionato in base all’entità dei lavori e alle prestazioni energetiche raggiunte. Qualora l’intervento interessi almeno il 25% dell’involucro disperdente dell’edificio la detrazione si esercita al 70% delle spese effettuate. La quota delle spese detraibili sale al 75% nel caso in cui i lavori eseguiti certifichino un importante miglioramento del fabbisogno energetico invernale ed estivo (DM 26 giugno 2015).

La richiesta di detrazione fiscale presso l’Enea è di facile accessibilità e non sono richieste analisi energetiche preventive.

Inoltre gli interventi realizzati sulle parti comuni di edifici condominiali situati nelle zone sismiche 1, 2 e 3, qualora siano contemporaneamente finalizzati a garantire sicurezza sismica e a diminuire il fabbisogno energetico, sono incentivati con ulteriori bonus graduali, a seconda degli obiettivi raggiunti: se le opere determinano il passaggio a una classe di rischio sismico inferiore, la detrazione sarà dell’80%; se il miglioramento riguarda due classi, allora la detrazione sale all’85%. L’ammontare delle spese di questa misura che unisce Ecobonus e Sismabonus è pari a 136.000 euro moltiplicato per il numero delle unità immobiliari che compongono il condominio. Il decreto per la classificazione del rischio sismico nelle costruzioni (DM n. 65 del 7 marzo 2017) è individuato come riferimento per la valutazione della riduzione della classe di vulnerabilità.

Le persone fisiche, destinatarie dell’incentivo, devono saldare le fatture relative alle spese sostenute (su cui da tempo non è più necessario indicare separatamente il costo della manodopera), entro l’attuale termine del beneficio fiscale (31 dicembre 2024), mediante apposito bonifico bancario, su cui sarà operata una ritenuta d’acconto dell’11% direttamente dall’istituto bancario.

Per interventi di manutenzione ordinaria e straordinaria su immobili prevalentemente residenziali l’IVA è ridotta al 10%.

Se l’appaltatore fornisce “beni di valore significativo”, l’aliquota ridotta si applica a tali prodotti solo fino a concorrenza del valore della prestazione (considerato al netto del valore dei beni stessi).

Tra i beni di valore significativo compaiono, tra gli altri, gli infissi e le caldaie.

Se ad esempio un serramento costasse 1.000 euro e l’installazione 300 euro, l’IVA sarà applicata al 10% su 600 euro e al 22% sui restanti 700 euro.

L’IVA è detraibile dalle spese sostenute solo per le persone fisiche, ovviamente non per le società.

Per maggior dettagli, leggi questo articolo di approfondimento sul calcolo dell’IVA su schermature solari, zanzariere e componenti accessori al serramento.

In mancanza di una proroga, nella prossima Legge di bilancio, dal 1° gennaio 2025 l’aliquota per il bonus fiscale si ridurrà bruscamente al 36%.

Conviene quindi effettuare quanto prima le spese di riqualificazione energetica del proprio immobile sfruttando, come hanno già fatto molte migliaia di famiglie italiane, la più generosa e lungimirante normativa di agevolazione fiscale in Europa.

Il sito di ENEA per la richiesta delle detrazioni fiscali dedicate al risparmio energetico è in continuo aggiornamento. Pronema ha quindi pensato che fosse utile mostrare la sequenza di azioni necessarie per l’inserimento di una pratica. È nato perciò un video tutorial, una guida passo dopo passo per la compilazione. L’esempio mostrato nel filmato è relativo al recupero della spesa sostenuta per la fornitura e la posa di tre schermature solari.

Abbiamo approfondito l’argomento in un’articolo della pagina Newsroom del sito: leggi l’articolo

2. Quali sono gli interventi interessati dall'incentivo fiscale?

Gli interventi che possono godere della detrazione del 50% delle spese sostenute sono distinti nelle seguenti categorie:

- (A) Acquisto e posa in opera di schermature solari;

- (B) Acquisto e posa in opera di serramenti;

Gli interventi che possono godere della detrazione del 65% delle spese sostenute sono distinti nelle seguenti categorie:

- (C) Sostituzione di impianti di climatizzazione invernale di tipo evoluto;

- (D) Interventi sugli elementi opachi dell’involucro;

- (E) Installazione di pannelli solari termici;

- (F) Riqualificazione energetica;

- (G) Installazione di dispositivi domotici per il controllo da remoto degli impianti termici.

L’incentivo fiscale nella misura del 50% spetta per l’acquisto e la posa in opera delle schermature solari. Si tratta di sistemi mobili che proteggono le superfici vetrate dall’irraggiamento solare. Possono essere integrate al serramento oppure applicate all’esterno (come le tende a caduta verticale), in aggetto rispetto alla facciata dell’edificio (come per le tende a bracci e per le pergole ombreggianti) o eventualmente anche all’interno (verificando in questo caso che il certificato del prodotto - ottenuto necessariamente con l’utilizzo di un vetro di tipologia C, come prevede la norma UNI EN 14501:2006 – riporti un valore di protezione solare (gtot) inferiore o uguale a 0,35.

Beneficiano della detrazione fiscale, valida sia per le nuove installazioni sia per la sostituzione di dispositivi esistenti, tutti i prodotti che rientrano nella definizione di schermatura solare e di chiusura oscurante, come per esempio le tende alla veneziana, le tapparelle, le persiane a battente, alla veneziana o a soffietto, le tende esterne a bracci pieghevoli o rotanti, le tende verticali e quelle a rullo, oppure i sistemi per ombreggiare i lucernari e le finestre a tetto.

Naturalmente anche le pergotende e le pergole bioclimatiche rientrano nella definizione di schermatura solare e sono quindi detraibili, come abbiamo approfondito qui.

L’importo massimo detraibile per le schermature solari è pari a 60.000 euro, che corrisponde a un limite di spesa sostenuta fino a 120.000€.

Vai alla pagina di approfondimento sulla detraibilità delle schermature solari per ottenere maggiori informazioni.

L’incentivo fiscale nella misura del 50% spetta per l’acquisto e la posa in opera di finestre comprensive di infissi (chiusure oscuranti) che delimitano il volume riscaldato verso l’esterno o verso ambienti privi di impianto di climatizzazione.

Per i serramenti esterni o rivolti verso locali freddi (incluse le porte di accesso), l’intervento deve configurarsi come la sostituzione di elementi già esistenti e non come una nuova installazione. Anche le spese sostenute per l’installazione di spallette isolate e dei cassonetti solidali con l’infisso, come i monoblocchi termoisolanti Pronema, capaci di migliorare le prestazioni energetiche ed acustiche del vano finestra, possono essere portate in detrazione contemporaneamente alla sostituzione dei serramenti.

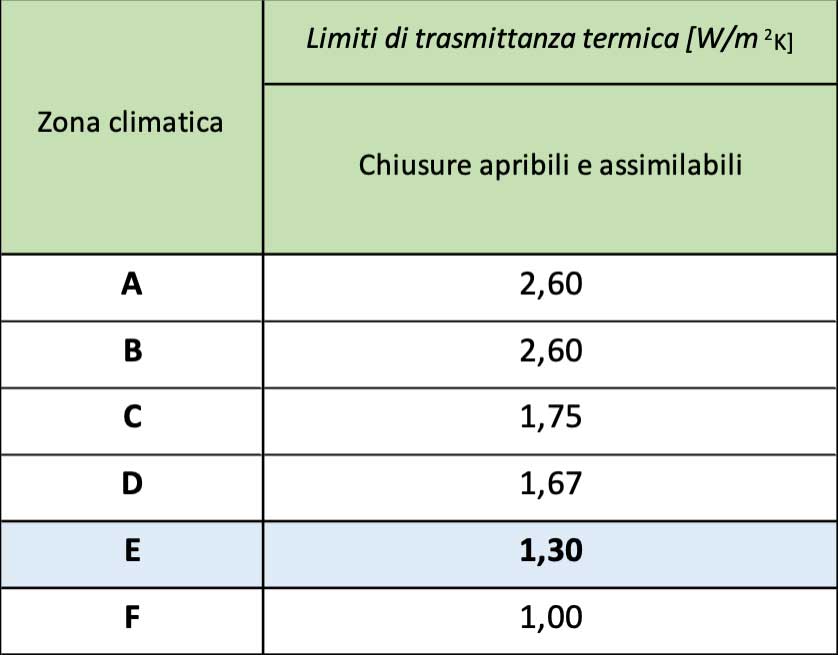

Nel caso in cui gli interventi siano iniziati successivamente al 06.10.2020, la spesa sostenuta è agevolabile dimostrando che gli indici di trasmittanza termica raggiunti risultino uguali o inferiori ai limiti fissati nell’allegato E del Decreto Requisiti tecnici del 5 ottobre 2020 (per i serramenti ≤ 1,30 W/m2K).

Estratto tabella allegato E Decreto Requisiti tecnici 05.10.2020

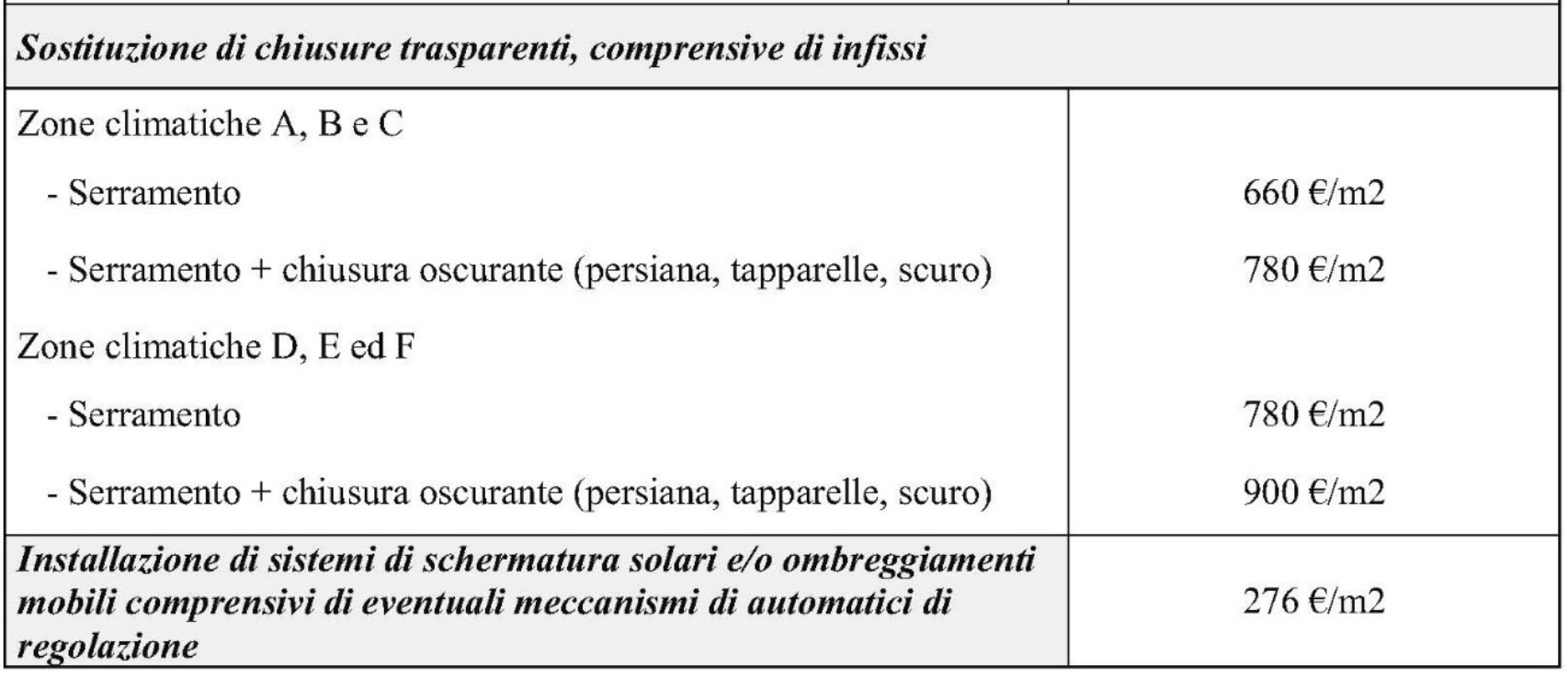

In tal caso è inoltre necessario verificare che la spesa sostenuta non superi i massimali di costo indicati nell’allegato A del Decreto Costi Massimi del 14 febbraio 2022, a seconda della zona climatica (per le schermature solari: 276 €/mq; per i serramenti in zona climatica E: 780 €/mq; per i serramenti con chiusure oscuranti in zona climatica E: 900 €/mq). I massimali di costo si riferiscono alla sola fornitura dei prodotti, escludendo quindi i costi di trasporto, smaltimento e di posa in opera, l’Iva e le prestazioni professionali eventualmente necessarie.

Estratto tabella Decreto MiTE 14.02.2022

Nel caso in cui i costi di fornitura risultassero superiori ai massimali individuati, la detrazione si applicherebbe fino al raggiungimento dei limiti massimi.

A seguito della sostituzione dei serramenti non è richiesta la presentazione dell’APE ma è necessario ottenere la certificazione del produttore dell’infisso che attesti, per ognuna delle finestre sostituite, il rispetto dei requisiti di trasmittanza richiesti.

L’importo massimo detraibile degli interventi per il miglioramento delle prestazioni energetiche dell’involucro degli edifici (di cui i serramenti fanno parte) è pari a 60.000 euro.

Dal 2020, qualora si intervenga su tutte le unità immobiliari che compongono un condominio, l’aliquota di detrazione per l’installazione dei serramenti vetrati è elevata al 65%.

Tra gli interventi agevolati sono compresi:

- La sostituzione, integrale o parziale, di impianti di climatizzazione invernale con: caldaie a condensazione in classe A (come definiti dal Regolamento delegato UE n. 811/2013) abbinate a sistemi di termoregolazione evoluti. Generatori di aria calda a condensazione; sistemi ibridi costituiti da pompa di calore e caldaia a condensazione; pompe di calore e impianti geotermici e contestuale messa a punto del sistema di distribuzione; generatori di calore alimentati da biomasse combustibili; micro-cogeneratori, fino a un valore massimo di 100mila euro qualora l’intervento dimostri un risparmio del 20%;

- La sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore dedicati alla produzione di acqua calda sanitaria;

- La trasformazione degli impianti autonomi in impianti centralizzati (ma non il contrario);

- La trasformazione dell'impianto centralizzato per rendere applicabile la contabilizzazione individuale del calore.

Per questo tipo di interventi non è necessaria la presentazione dell’APE, né l’asseverazione di un tecnico abilitato che dimostri la conformità ai requisiti tecnici richiesti. È necessario però ottenere la certificazione del produttore del generatore di calore che attesti il rispetto dei requisiti di rendimento richiesti.

L’importo massimo detraibile è pari a 30.000 euro, che corrisponde a una spesa di 46.153,84 euro.

Interventi relativi a strutture opache verticali (pareti) e orizzontali (pavimenti, coperture e pareti), che delimitano il volume riscaldato verso l’esterno o verso vani non riscaldati.

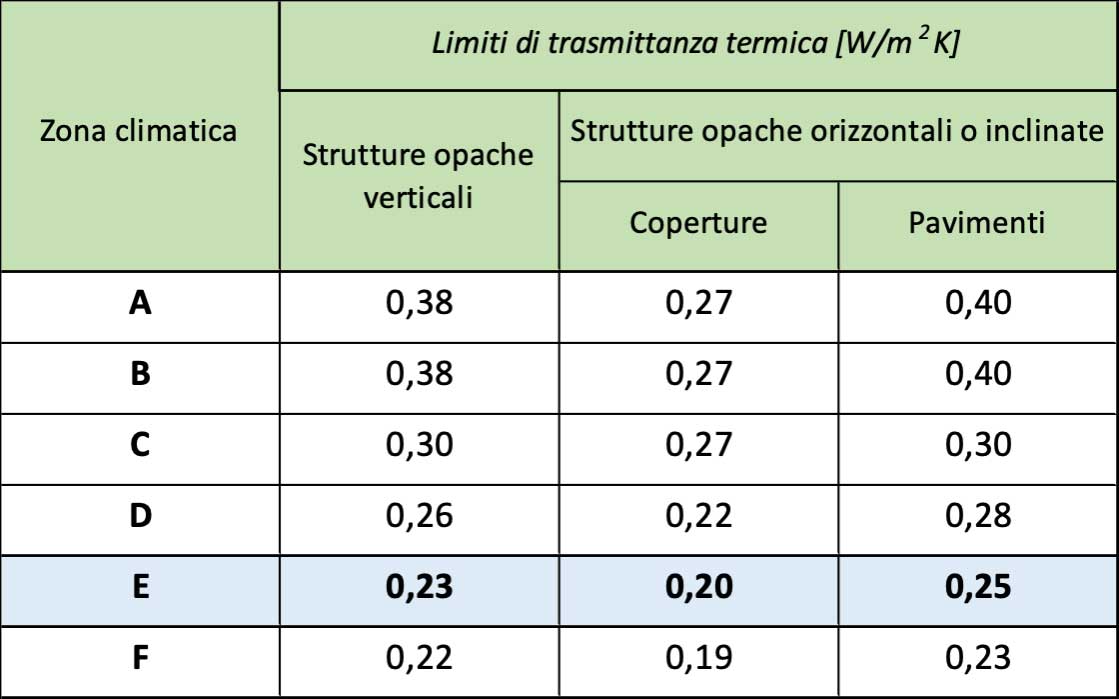

Nel caso in cui gli interventi siano iniziati successivamente al 06.10.2020, la spesa sostenuta è agevolabile dimostrando che gli indici di trasmittanza termica raggiunti risultino uguali o inferiori ai limiti fissati nell’allegato E del Decreto Requisiti tecnici del 5 ottobre 2020.

Estratto tabella allegato E Decreto Requisiti tecnici 05.10.2020

Qualora gli interventi siano iniziati precedentemente al 06.10.2020 la spesa sostenuta è agevolabile dimostrando che gli indici di trasmittanza termica raggiunti risultino uguali o inferiori ai limiti fissati dal Decreto del Ministero dello Sviluppo Economico del 26 gennaio 2010. In tal caso non sono previsti massimali di costo da rispettare.

Per questo tipo di interventi è necessaria la presentazione dell’APE e l’asseverazione di un tecnico abilitato che dimostri la conformità ai requisiti tecnici richiesti.

L’intervento prevede l’installazione di impianti per soddisfare il fabbisogno di acqua calda a uso domestico, industriale, commerciale, nelle strutture sportive, nelle case di ricovero e cura, negli istituti scolastici e nelle università.

Per questo tipo di intervento non è necessaria la presentazione dell’APE, né l’asseverazione di un tecnico abilitato che dimostri la conformità ai requisiti tecnici richiesti’

L'agevolazione è però subordinata alla garanzia per almeno cinque anni sui prodotti utilizzati e alla certificazione di qualità europea, rilasciata da un laboratorio accreditato.

L’importo massimo detraibile è pari a 60.000 euro, che corrisponde a una spesa di 92.307,69 euro.

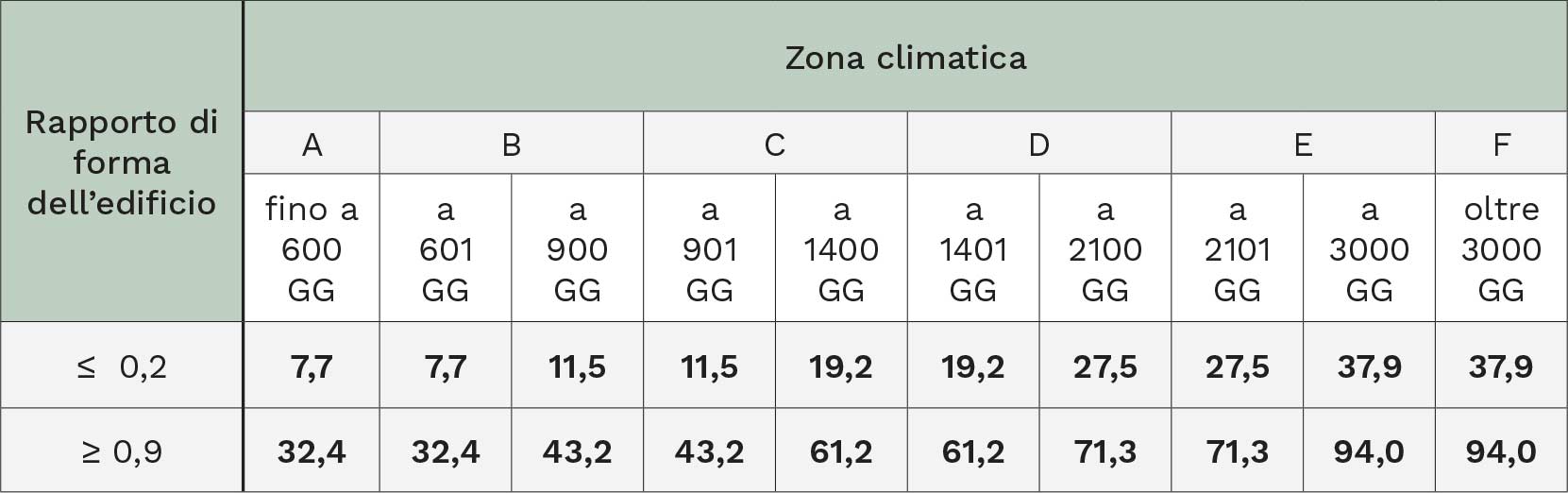

Questa categoria prevede opere di ristrutturazione che diminuiscano sensibilmente il fabbisogno energetico dell’edificio. Ci si riferisce a tutti quegli interventi che consentano il raggiungimento, per l’intero edificio, di un indice di prestazione energetica, relativo alla climatizzazione invernale, inferiore ai valori definiti dal Decreto del Ministro dello Sviluppo Economico dell’11 marzo 2008.

I parametri a cui fare riferimento sono quelli applicabili alla data di inizio dei lavori.

Valori applicabili dal 1 gennaio 2020

Edifici residenziali della classe E1 (classificazione art. 3, DPR 412/93), esclusi collegi, conventi, case di pena e caserme.

Valori limite d’ll'indice di prestazione energetica per la climatizzazione invernale, espresso in kWh/m2.

Per questo tipo di intervento è ovviamente necessaria la presentazione dell’APE e l’asseverazione di un tecnico abilitato che dimostri la conformità ai requisiti tecnici richiesti.

L’importo massimo detraibile è pari a 100.000 euro, che corrisponde a una spesa di 153.846,15 euro.

3. Ecobonus + Pronema

I prodotti del catalogo Pronema che rientrano nella definizione di schermature solari (con fattore solare gtot ≤ 0.35) beneficiano della detrazione fiscale: si tratta di tende da sole (esterne verticali a rullo, a bracci esterni, a cappottina, ecc.), così come le veneziane, le pergotende e le pergole bioclimatiche.

Per l’eventuale detrazione delle zanzariere, generalmente escluse dai benefici fiscali, vedi Zanzariere detraibili: quali sono i requisiti per ottenere il beneficio fiscale?

Una menzione a parte meritano i monoblocchi termoisolanti. Si tratta di strutture coibenti che si applicano facilmente alla muratura in corrispondenza dei vani per finestre e porte finestre. Sostituiscono i tradizionali (e inefficaci in termini energetici) contro telai. I monoblocchi termoisolanti evitano che tra muro perimetrale e infisso vi siano interstizi d’aria o si sviluppino ponti termici con conseguenti dispersioni di calore in inverno, e scarsa protezione dal caldo durante l’estate.

Dato il loro apporto all’innalzamento dell’efficienza energetica di un edificio - riducendo i consumi di energia e l’impatto ambientale - è possibile avvalersi delle agevolazioni statali, purché la loro messa in opera avvenga contemporaneamente alla sostituzione dei serramenti (o dei soli vetri).

4. Casi particolari

Possono usufruire della detrazione tutti i contribuenti che vantino un diritto sull’immobile oggetto di intervento. Quindi anche le società, e in generale le partite Iva.

Sono esclusi dal beneficio fiscale gli interventi relativi ai lavori di ampliamento di un immobile così come le nuove costruzioni (poiché già assoggettate a prescrizioni minime sulle prestazioni energetiche).

In caso di ristrutturazione senza demolizione dell’esistente e ampliamento, la detrazione spetta unicamente per le spese riferibili alla parte esistente. In quest’ultimo caso, comunque, l’agevolazione non può riguardare gli interventi di riqualificazione energetica globale dell’edificio (comma 344), considerato che per tali interventi occorre individuare il fabbisogno di energia primaria annua riferita all’intero edificio, comprensivo pertanto anche dell’ampliamento. Sono agevolabili, invece, gli interventi per i quali la detrazione è subordinata alle caratteristiche tecniche dei singoli elementi costruttivi (pareti, infissi, eccetera) o dei singoli impianti (caldaie, pannelli radianti, ecc.). Se mediante tali interventi si realizzano impianti al servizio dell’intero edificio, la detrazione va calcolata solo sulla parte imputabile all’edificio esistente, non potendo essere riconosciuta sulla parte di spesa riferita all’ampliamento.

Le detrazioni di imposta previste per le spese sostenute a fronte di interventi volti a contenere i consumi energetici non sono cumulabili, per le medesime voci di spesa, con la detrazione fiscale dedicata alle ristrutturazioni edilizie del 50% (Bonus Casa).

Al contribuente che non abbia provveduto entro 90 giorni dalla conclusione dei lavori a inviare all’ENEA la richiesta di detrazione fiscale, non è preclusa la fruizione del beneficio purché:

- L’intervento sia dotato dei requisiti sostanziali richiesti;

Si provveda all’invio della documentazione entro il 30 settembre dell’anno successivo a quello in cui si è concluso il lavoro e si versi l’importo della sanzione stabilita.

In questi casi si ritiene opportuno chiedere delucidazioni all’Agenzia delle Entrate, successivamente alla lettura dell’apposita FAQ Enea n. 43.

È il caso in cui, volendo beneficiare degli Ecobonus, tra gli interventi eseguiti si inserisca una spesa che non corrisponde ai requisiti di detraibilità. Si rischia di incorrere nel reato di evasione fiscale generato da una falsa dichiarazione e da un mancato introito da parte dell’Agenzia delle Entrate.

Come spiega l’articolo 36ter del DPR 600/1973, il controllo delle autorità competenti può essere svolto in qualsiasi momento nell’arco dei dieci anni di godimento del beneficio fiscale. Se l’Agenzia delle Entrate, a seguito di una verifica formale rilevasse delle inesattezze, procederebbe a un accertamento. Qualora risultassero delle violazioni, la norma prevede la restituzione di quanto beneficiato oltre alla sanzione pari al 30%. La sanzione è riducibile al 20% se il pagamento avviene entro 30 giorni dalla notifica dell’accertamento.

Approfondimenti

Guida dell’agenzia delle entrate sulle agevolazioni fiscali per il risparmio energetico.

Vademecum ENEA per le schermature solari

Per quesiti sulle detrazioni fiscali per il risparmio energetico:

Agenzia delle Entrate - Tel. 800 909 696

Aggiornamento gennaio 2024.

A fine dicembre 2023 il Governo italiano ha ufficialmente confermato, fino al 31 dicembre 2024, gli incentivi fiscali, tra cui l’Ecobonus, dedicato agli interventi di miglioramento delle prestazioni energetiche delle singole unità immobiliari e degli edifici in genere. Le schermature solari, i sistemi oscuranti e i serramenti esterni continuano quindi a godere del recupero fiscale del 50% delle spese congrue sostenute, tramite detrazione direttamente applicata sulle imposte dovute dal beneficiario dell’incentivo.

Ecobonus, superbonus

e tende da sole:

Domande?

Chiedi all'esperto

Messaggio inviato correttamente.

Ti contatteremo al più presto.

LEGGI ANCHE

Superbonus 110%